- 一人暮らしでうまく貯蓄ができない

- 節約したくても知識が無い

- もっと余裕のある生活を送りたい

一人暮らしでお金を貯めるには、ムリなくできる節約と計画的な貯金が大事です。

一人暮らしは自由で楽しい反面、お金の管理がむずかしいことも多いです。

- 「お金がすぐなくなる」

- 「貯金なんてできない」

- 「生活費だけでいっぱいいっぱい」

と悩む人も少なくありません。

でも、ちょっとした工夫でその悩みは減らせます。

たとえば、毎月の予算を決めると、どこで使いすぎているかがわかり、ムダづかいを防げます。

電気や水道代を少なくする工夫や、買い物でお金を使いすぎないコツを知るだけで、節約はカンタンです。

また、貯金の目標を決めて、自動的にお金を貯める仕組みを作ると、いつの間にかお金が増えていきます。

この記事を読めば、毎日の生活費を上手に管理して、一人暮らしを楽しみながら貯金もできるようになります。

お金の心配を減らして、安心して暮らせる生活を目指しましょう。

一人暮らしでも無理なく貯金

一人暮らしで貯金するための一番の方法は、しっかりとした予算管理をし、将来に備える準備をすることです。

しかし、予算を立てることは決して簡単なことではありません。

予算って何ですか?

予算は、あなたの収入と支出を計画し、収支のバランスを維持することです。これにより、お金の使い方をコントロールし、目標を達成するのに役立ちます。

予算を立てる理由

予算を立てる主な理由とは…?

①支出を管理

予算を立てることで、お金を無駄にせずに済みます。支出が明確になるため、無駄な出費を削減できます。

支出を管理するスキルは一人暮らしで一番大切なものです。

②貯金の促進

予算に貯金の項目を設けることで、毎月一定額の貯金を行う習慣を身につけることができます。将来の目標や緊急の出費に備えるために貯金が重要です。

一般的には収入の20%~30%を貯蓄するのが相応しいです。

③借金を防ぐ

予算を立て、収入と支出をバランスよく調整することで、借金を防ぐことができます。無計画な支出や借金による金利の負担を減らすことができます。

借金は身を滅ぼすというように、負の連鎖がひたすら続いていきます。

④目標の達成

予算を通じて、将来の目標を設定しやすくなります。例えば、旅行、新しい車、住宅購入などの目標を達成するために、お金を計画的に貯めることができます。

目標があるがゆえに、人は頑張ることが出来る生き物です。

⑤不測の出費への備え

突然の医療費、修理費、緊急の支出に備えるために、緊急貯金を設けることができます。予算を通じて、緊急時に必要な資金を確保します。これらを『そなえるお金』とも言います。

そなえるお金はの金額は、月々の生活費の3ヶ月~1年程度が目安です。

⑥ストレスの軽減

予算を立て、財政を管理することで、お金に関するストレスを軽減できます。財政的な安定感があると、生活の品質や精神的な幸福感が向上します。

人間はお金がないことで焦り・苛立ち・不安が一気に押し寄せてきます。

一人暮らしで予算を立てることは、財政的な安定と将来への備えをするために欠かせないステップです。

予算を立てることで、お金を効果的に管理し、理想的な生活を築く手助けとなります。

収入と支出を整理する方法

予算を立てるためには、収入と支出を整理することが大切です。

具体的なステップを見てみましょう。

月々の収入を洗い出します。

まず、あなたの月々の収入をリストアップします。給与、副業、利子、その他の収入源を含めましょう。

主な収入源

- 給与

- 副業の収入

- 利子や配当

- ボーナスなどの特別な収入

不規則な収入がある場合、それを月単位で平均化します。たとえば、年に一度のボーナスは、年間の総額を12で割って月々の予算に含めます。

支出をカテゴリー別に整理します。

カテゴリー

- 生活費(食料品、日用品、衣服など)

- 住居費(家賃、光熱費、インターネットなど)

- 交通費(ガソリン、公共交通機関、駐車場など)

- エンターテインメント(映画、食事外食、趣味など)

- ディスクレショナリー支出(贅沢品や非必須の支出)

収入と支出を対比して、収支のバランスを確認しましょう。

収入が支出を上回る場合、余剰資金があると言えます。

逆に支出が収入を上回る場合、赤字となっており、支出を見直す必要があります。

予算内での優先事項を設定します。必需品や優先的な支出を優先的に考えます。

また、設定した優先事項を優先度別に整理します。

どれを最優先とするかを決定しましょう。最も重要な目標に資金を割り当てます。

目標達成に向けて自己制約を実践しましょう。

たとえば、節約を実行した後に自分へのご褒美を設けることがモチベーションになります。

自分自身を奮い立たせるために、目標達成への報酬を設定します。

予算を立てることで、収入と支出を管理し、賢明な金銭計画を策定できます。

優先事項を設定することで、お金を使うべき重要な項目を明確にし、将来の目標を達成するための道を築きます。

定期的に予算を見直し、修正していくことがポイントです。

優先事項の設定

予算を立てる際に、優先事項を設定することが重要です。

優先事項を明確にすることで、節約や貯蓄に集中しやすくなります。

優先事項の設定方法

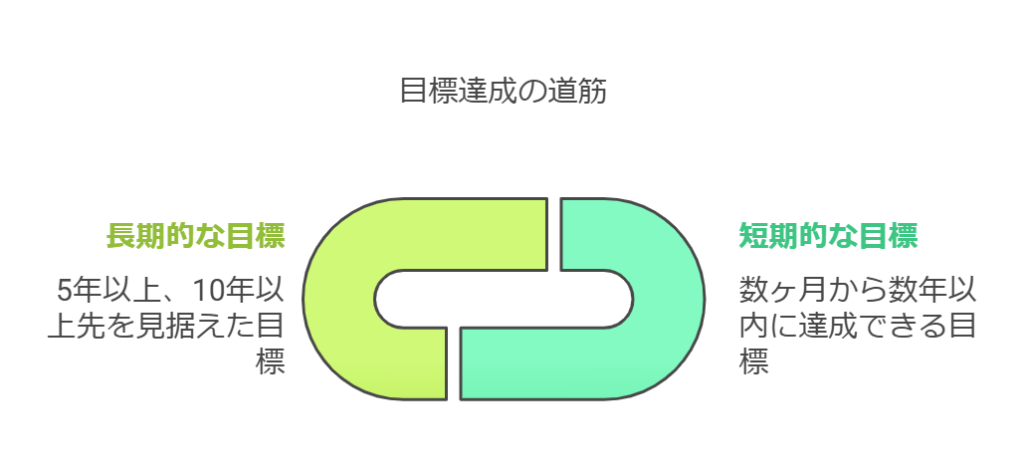

①目標設定

・短期的な目標

数ヶ月から数年以内に達成できる目標。例えば、旅行、新しい家電の購入、貯金のスタートなどが該当します。

・長期的な目標

5年以上、10年以上先を見据えた目標。例えば、住宅購入、子供の教育資金の準備、リタイアメント資金の積み立てなどが該当します。

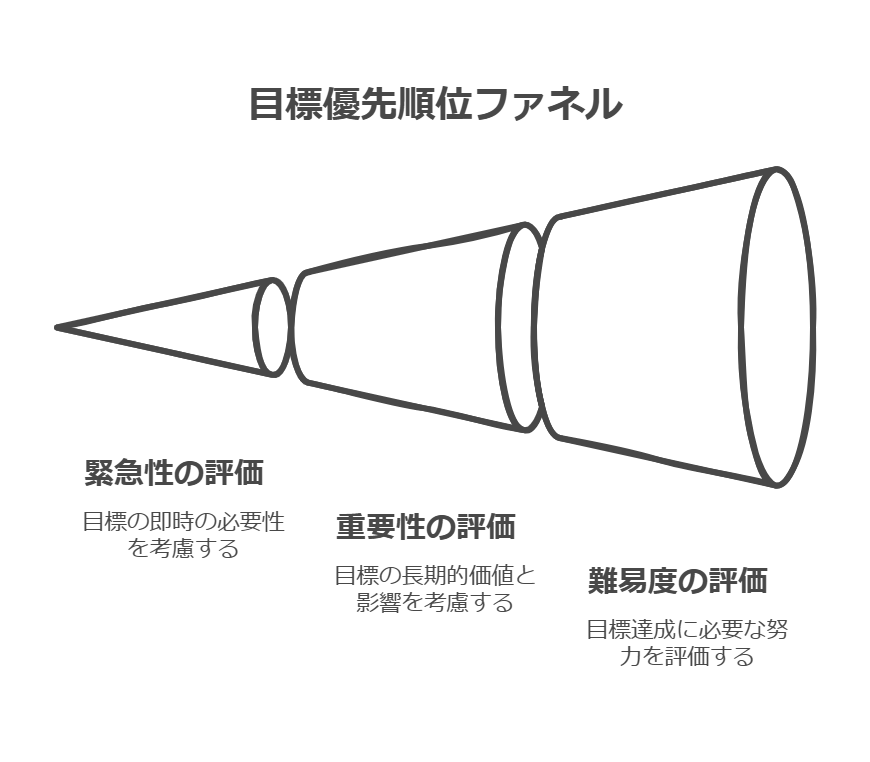

②優先度の設定

目標を優先的に整理し、どれを最優先とするかを決定します。

・緊急性

どの目標が最も緊急で、速やかに達成する必要があるかを考えます。緊急性の高い目標を高い優先度に設定します。一人暮らしの場合では、暖房器具や冷房器具などの季節性のモノが一番最初によくあげられます。

・重要性

その目標がどれほど重要かを考えます。将来の安定に直接関わる目標や、人生において特に価値のある目標は高い優先度を持つでしょう。視点を変えるだけで重要なモノは変わってきます。例えば、老後に視点をおいた場合などは、貯蓄はかなりの重要度です。

・達成の難易度

目標を達成するために必要な努力や時間を考慮します。難易度が高い目標に対して、適切な優先度を設定します。労力や時間のかかるモノほど、難易度は高くなっていきます。

③自己制約と報酬

優先事項を設定したら、それを達成するために自己制約を実践しましょう。以下はその具体的な手法です。

- 予算の設定

- 各目標に対して適切な予算を設定します。月々の予算に目標のための資金を組み込みます。

- 節約の意識

- 目標に向かって節約の意識を高めます。無駄な支出を削減し、目標達成のためにお金を積極的に貯める努力を行います。

- 報酬の設定

- 目標を達成した際に自分への報酬を設けることで、モチベーションを保ちます。報酬は小さな贅沢品や楽しいアクティビティでも構いません。

優先事項を設定することは、予算を立て、目標を達成するために不可欠なステップです。

優先事項を明確にし、予算内でそれに向かって資金を確保することで、理想的な生活や将来の夢に近づくことができます

また、優先事項は変更されることもあるため、定期的に見直すことが大切です。

食費の節約

一人暮らしにおいて、食費の管理は貯蓄・節約の大きな要素となります。

食費の節約難易度は、料理が出来るか出来ないかで大きく左右されます。

自炊のメリット・デメリット

自炊は食費を大幅に節約し、健康的な食事を摂る方法です。

まずはその自炊におけるメリット・デメリットを詳しく見ていきましょう。

メリットはこちら!

調理スキルの向上

料理を続けることで、調理スキルが向上します。自信を持って料理できるようになることで、楽しさや満足感も増します。

食事のバリエーション

自炊をすると、自分の好みや食事のバリエーションを広げることができます。新しい料理を試したり、異なる食材を組み合わせたりできます。

健康への配慮

自炊をすることで、自分の食事内容をコントロールできます。健康に配慮したり、特定の食事制限に合わせたりすることが容易です。野菜やタンパク質をバランスよく摂取できます。

コスト削減

自炊をすることで、外食やテイクアウトに比べて食費を大幅に削減できます。食材を購入し、調理することで、予算を管理しやすくなります。

上記のように一人暮らしにおいて、自炊にはさまざまなメリットとデメリットがあります。

しかし、コスト削減の観点におけば、自炊は多大な成果を発揮します。

自炊は外食に比べてトータル的ににコストが抑えられます。

食材を賢く選んで調理するので、

- 食費を大幅に削減

- 健康へもプラスに作用

- 食事制限にも対応

できます。

料理が出来ないうちは…食材を余らしたり、余分に使ったりと余計に経費がかかります。

しかし、それでも料理に挑戦し続けることで、料理が出来るようになります。

料理が出来るようになれば、圧倒的にコスト削減につながります。

実際料理ができるようになったら、昼食にお弁当を持って行くようになって月々の食費が下がったわ!

料理をするようになって、月に5万円かかっていた食費が2万円ちょっとでおさまったから、その分貯金が増えた!

スーパーでお得な買い物法

スーパーなどで食材を賢く購入することが節約に繋がります。

食費を効果的に節約するための重要な要素です。

スーパーなどでお得に買い物をする方法はこちらです。

スーパーに行く前に、必要な食材をリストアップします。リストに従うことで、無駄な買いを避けられます。

スーパーに行く場合は、満腹状態で行きましょう。空腹状態では食べ物の誘惑に負けて余分なモノを買ってしまいがちです。

スーパーマーケットによっては、特定の時間帯に食品や惣菜が割引される「割引タイム」を実施していることがあります。

これを活用してお得に買い物をしましょう。

夕方や夜に行くのがオススメ!賞味期限切れ間近のモノ半額で購入できます。

クーポンや割引券を活用して、食材や商品を割引価格で購入できます。

アプリやポイントカードの利用もオススメです。

季節の食材は豊富に出回り、値段も安くなります。

旬の食材を活用して料理することで、コストを抑えることができます。

卵・もやしは一人暮らしの強い味方!

食品や日用品のバルク品や大容量パッケージは、単位あたりの価格が通常よりも割安です。

頻繁に使うものや長期保存が可能なものは、大容量で購入すると経済的です。

賞味期限の短いモノの大容量パックはNGです。

各スーパーマーケット独自のプライベートブランド(自社ブランド)の製品があります。

それらは他のブランド製品よりも格安で購入できます。

例:SEIYUはみなさまのお墨付き、イトーヨーカ堂はセブンプレミアムなど。

アプリでお手軽購入

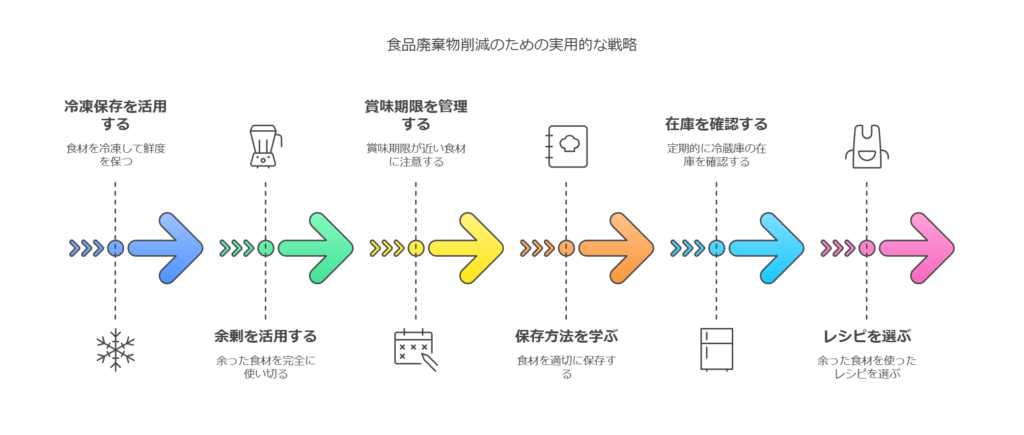

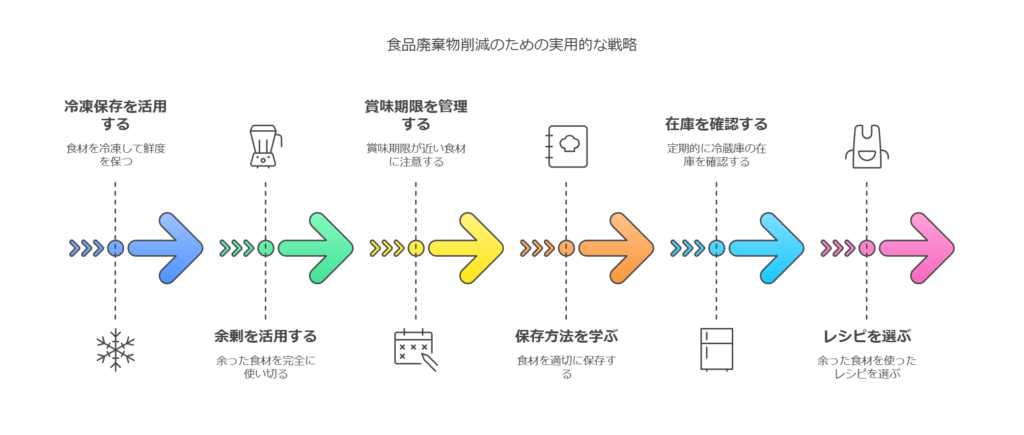

食材の無駄を減らすアイデア

食材の無駄を減らすことは、食費の節約につながります。

食材を無駄にしないためのアイデアです。

①冷凍保存を活用する

食材を冷凍保存すれば、新鮮さを保ちながら長期間保存できます。例えば、余った野菜や肉を小分けにして冷凍し、必要な時に取り出して調理することができます。

②野菜や果物の余剰を活用

余った野菜や果物はスープ、ジュース、スムージー、サラダなどに活用できます。また、野菜の切りくずを使ってスープストックを作ることもできます。

③賞味期限の管理

賞味期限が近づいている食材に注意し、早めに消費するよう心がけましょう。先に賞味期限の近い食材を使うことで、無駄を減らせます。

④簡単な保存方法を学ぶ

食材の保存方法を学び、適切に保存することで新鮮さを保てます。

- 野菜はポリ袋やジップロックバッグに入れ、湿らせたキッチンペーパーで包むと鮮度が長持ちします。

- 野菜の新聞紙で包むことで、湿度を調整し、長持ちさせることができます。

⑤在庫を確認する

冷蔵庫や冷凍庫の在庫を定期的に確認し、忘れていた食材を見つけて活用しましょう。

⑥食材の残りを考慮に入れたレシピを選ぶ

今日の夕食に余った材料を使うレシピを選びましょう。これにより、余剰食材を無駄にしないで済みます。

これらの方法を実践することで、食材を無駄にせず、経済的で持続可能な食事を楽しむことができます。

理想

- 1日1,000円前後

- 月25,000円~30,000円程度

30代 会社員の実例

(朝食抜きの1日2食 外食多め)

- 1日1,600円程度

- 月50,000円程度

※飲み代等は交際費に含まれます。

光熱費の削減

光熱費の削減は、微々たるものかもしれませんませんが、年間を通して考えると大きな節約効果を発揮します。

光熱費の削減は、本人の意思の強さで決まります。

電気とガスの節約テクニック

電気とガスの節約は、家計における大きな支出の一部です。

以下は、電気とガスの節約テクニックです。

- LED電球の使用

- 従来の白熱電球よりもLED電球は消費電力が少なく、寿命も長いです。

- LED電球に切り替えることで明るさを維持しながら電気代を削減できます。

- エネルギースター認定製品

- 家電製品を選ぶ際には、エネルギースター認定製品を優先しましょう。

- これらの製品はエネルギー効率が高く、使用時に電気やガスの消費を最小限に抑えます。

エネルギースター認定製品とは…?

エネルギースター認定製品(Energy Star Certified Products)は、アメリカ合衆国環境保護庁(EPA)とアメリカ合衆国エネルギー省(DOE)によって共同で策定され、認定された製品のエネルギー効率性を示す国際的な規格とプログラムです。エネルギースター認定は、製品のエネルギー効率を向上させ、環境への影響を削減することを目的としています。

エネルギースター認定製品のポイントは…?

①エネルギー効率性の評価

エネルギースター認定プログラムは、異なる製品カテゴリーに対してエネルギー効率性の基準を設定しています。これにより、製品がどれだけ効率的にエネルギーを使用するかを評価し、認定することができます。

②様々な製品カテゴリー

エネルギースター認定は、家電製品(冷蔵庫、洗濯機、エアコンなど)、照明製品(LED電球など)、建築物(住宅や商業ビル)、オフィス機器(コンピュータ、モニターなど)、産業用機器など、さまざまな製品カテゴリーに適用されます。

③エネルギー効率の向上

エネルギースター認定は、製品のエネルギー効率を向上させ、電力消費を削減することを奨励します。認定された製品は、同じ機能を持つ非認定製品に比べて、通常は少ないエネルギーを消費します。

④環境への影響削減

エネルギースター認定製品の広範な採用は、エネルギーの使用を減少させ、二酸化炭素(CO2)排出量などの環境への影響を削減します。これは気候変動や環境保護に寄与します。

⑤節約と持続可能性

エネルギースター認定製品を使用することにより、消費者や企業はエネルギーコストを削減でき、持続可能な生活とビジネスを推進できます。

エネルギースター認定は国際的に認知され、多くの国で導入されています。

消費者や企業はエネルギースター認定製品を選択することで、エネルギー効率を向上させ、環境に対する貢献をすることができます。

スタンバイモードを避ける

テレビ、コンピュータ、充電器など、スタンバイモードの電子機器は待機中も電力を消費します。

使用しないときは電源を切るか、電源タップを使って一括で切断しましょう。

- 窓とドアの断熱

- 窓やドアの隙間からの熱の出入りを減らすために、断熱材を使用するか、ドラフトを防ぐゴム製のストリップを取り付けましょう。

- これにより、室内の温度をより安定させることができます。

- 通気の改善

- 家の通気を管理し、季節に応じて窓を開けたり閉めたりしましょう。

- 涼しい風を利用して室内の温度を調整することで、エアコンやヒーターの使用を減らせます。

定期的なメンテナンスの実施

冷蔵庫、エアコン、ヒーターなどの家電と設備は定期的な点検と保守が必要です。

清掃やフィルターの交換を怠らないようにしましょう。効率的に動作することで、電力の無駄を削減できます。

エネルギーエフィシェンシーの向上とは…?

エネルギーエフィシエンシーの向上とは、少ないエネルギーを使って同じまたはより多くの仕事を達成することに意味があります。これは、エネルギーの無駄を減らし、資源の使い方を節約し、環境への負担の軽減、そして具体的には、効率的な住宅の使用、断熱効果のある建物の設計、再生可能エネルギーの活用など、さまざまな方法で実現されます。可能な未来を築くために重要な要素であり、個人や組織が取る重要なステップの一つです。

太陽光発電パネル

屋根に太陽光発電パネルを設置することで、自宅で電力を生成し、電気代を削減できます。

余剰の電力は電力会社に売ることも可能です。

ファンや天窓の利用

暖房や冷房の代わりにファンや天窓を活用して空気循環を促進し、快適な室温を維持できます。

電力消費が低いため、節約に貢献します。

安価な冷暖房の代替策の例

安価な冷暖房の代替策は、エネルギーコストを抑えながら室内の快適さを維持する方法です。

- セーターや厚着

- 冷暖房の代わりに、室内でセーターや厚着をすることで寒冷地域でも温かさを感じられます。寝るときには厚手の布団を使いましょう。

- エレクトリックブランケット

- 寒冷地域では電気毛布や電気こたつを使うことで、特に寝室で快適な温かさを保つことができます。

- ポータブルヒーター

- 部屋全体を温めるのではなく、ポータブルヒーターを使って必要な場所を暖かくすることができます。エネルギーコストを抑えつつ快適さを保ちます。

- 暖房用のドアカーテン

- 冬季にはドアカーテンを使ってドアを覆い、外部の寒冷空気を遮断しましょう。

- エアシールドアと窓

- ドアと窓のまわりにエアシールを取り付けて、外部の空気漏れを防ぎます。

- 自然の暖房

- 日中に太陽光を取り込み、部屋を暖かく保つことができます。カーテンやブラインドを開け、窓からの日光を活用しましょう。

- 断熱材の改善

- 屋根裏や壁、床などに断熱材を追加することで、室内の温度を一定に保つのに役立ちます。

- 冷暖房の効率的な使用

- 冷暖房を使用する際には、必要な時間だけ使用し、設定温度を適切に調整しましょう。無駄な暖房や冷房を避けます。

- プログラム可能なサーモスタットの使用

- プログラム可能なサーモスタットを使用して、出かけている間や寝ている間に冷暖房を自動的に調整できます。

- エコヒート

- 空気を直接温めることなく、体を温めるエコヒートと呼ばれる技術を使用したヒーターを検討します。

これらの代替策を組み合わせることで、エネルギーコストを削減し、快適な室内環境を維持できます。

ただし、冷暖房の代替策を実践する際には、安全性と適切な使用に注意することが重要です。

タイマー設定

冷暖房装置にタイマーを設定して、不在時に自動で電力をカットしましょう。

帰宅前に暖房や冷房を自動的に作動させることで、無駄なエネルギー使用を避けます。

これらの節約テクニックを取り入れることで、光熱費の削減に貢献し、家計に余裕を持たせることができます。

また、エネルギー効率を高める取り組みは環境にも優しい選択です。

一人暮らしのおいて、電気やガスの使用は自分ただ一人だけです。

なので、自分次第でいくらでも節約は可能です。特に一人暮らしで多い【つけっぱなし】をどれだけ無くせるかだけでも、節約に大きく繋がります。

無理な冷房・暖房の不使用は健康問題に繋がるので気を付けましょう。

実家にいた時は、つけっぱなしでも家族の誰かが消してくれてたもんな!

平均

- 電気代:5,482円(TEPCO調べ2021年)

- ガス代:3,001円(TEPCO調べ2021年)

30代 会社員の実例(8月)

(特に節電意識はなし。休日以外は部屋にいる時間は少ない)

- 電気代:3,789円

- ガス代:1,903円

※季節によって多少の金額の変動はあります。

電気会社の見直しも節電効果に期待大!

ガス会社の見直しも節約には最適!

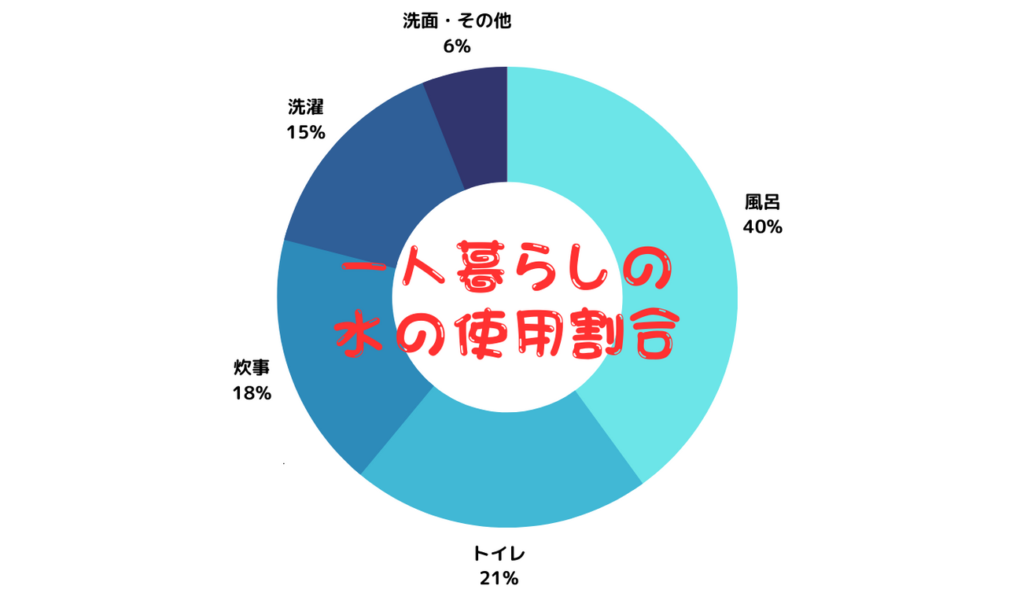

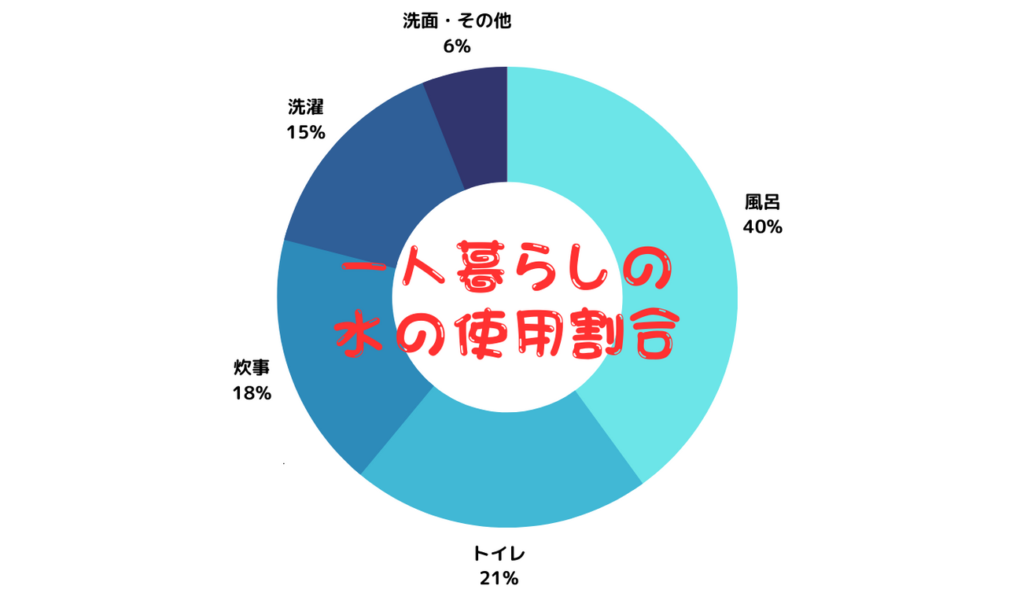

水道代の削減

一人暮らしにおいて、水道代はそこまでの重要度ではありません。

しかし、無駄な水の使用は厳禁です。

水漏れや出しっぱなしなどがない限り、一人暮らしにおいてはそこまで変わるモノではありません。

一人暮らしにおける水道代を節約する方法は以下の通りです。

①節水器具の使用

節水シャワーヘッドや節水トイレなど、節水器具を導入することで、水の使用量を削減できます。

②シンクの使用方法

洗い物をする際に、流しの水を溜めておきながら洗うことで無駄な水の流出を防ぎます。

また、洗濯機で衣類を洗う際にも、最適な水位を選択しましょう。

③水道料金プランの見直し

地域によっては、水道料金のプランを見直し、家庭の使用量に合わせた適切なプランを選ぶことで節約できることがあります。

④シャワー時間の短縮

シャワーを浴びる際に、余分な時間をかけずにシャワーを済ませましょう。

長時間のシャワーは水の無駄使いになります。

これらの方法を実践することで、一人暮らしの水道代を削減し、環境にも配慮した節水を実現できます。

一人暮らし場合は、15分以内のシャワーであれば浴槽にお湯を溜めるよりも、水道代はかかりません。そこにさらに節水効果のあるシャワーヘッドに交換すれば、かなりの節水になります。

平均

月 2,120円(総務省の家計調査2019年)

30代 会社員の実例(8月)

(洗濯週2回・シャワー利用週6・浴槽利用週1)

月 1,807円

※水道代は2ヶ月毎の請求なので、請求金額が4,000円程度であればGood!

交通費の削減

交通費は何気に一人暮らしの家計に大きく影響をあたえます。

楽より安い交通手段を選ぶことが最大の節約です。その分、時間や体力のロスが多いです。

定期券や割引券の活用

- 定期券の購入

- 公共交通機関を頻繁に利用する場合、定期券を検討しましょう。

- 定期券は、毎回の切符代を考慮するより経済的で、毎月の交通費を予測できます。

- 割引チケットの利用

- 学生、市民シニア、障害者など、特定の資格を持つ人は、割引チケットを利用できるか確認しましょう。

- これらの割引は、通常の料金に比べて格安で交通機関を利用できますチャンスです。

カーシェアリングとレンタカーの利用法

- カーシェアリング

- 自分の車を所有せずに必要なときに車をレンタルするカーシェアリングサービスを検討しましょう。

- 長距離ドライブや特定の用途に車を所有せずに利用でき、燃料費や駐車場代を節約できます。

- レンタカーの利用

- 用途に応じて車をレンタルすることで、車の維持費をかけずに移動できます。

- 大きな買い物や週末の旅行など、特別な場合に便利です。

自転車や徒歩での移動

- 自転車の活用

- 短い距離や通勤に自転車を利用しましょう。自転車は交通費をゼロにし、かつ健康的な運動も提供します。

- 安全な自転車道路や駐輪場を利用して安心して自転車に乗りましょう。

- 徒歩での移動

- 近くの目的地への移動には、徒歩を選択しましょう。徒歩での移動は交通費かからず、さらに健康にも良い選択です。

- ショッピングや近隣の公園へのお散歩なども活用しましょう。

これらの方法を組み合わせて、公共交通機関を有効に利用し、交通費を削減しましょう。また、公共交通機関の利用は渋滞の軽減や環境への貢献にもつながります。

駅チカ物件に住むことで、駅までの交通費の削減にも繋がります。歩く移動手段は、お金がかからない分、体力・時間の面でコスパが良くない場合もあるので、要注意です。

通信費の見直し

現代社会で結構費用のかかるモノが【通信費】です。

プライベートでもビジネスでも利用機会が必ず多いです。

通信の利用を抑えなくても、通信環境を変えるだけで激的に節約できるのでお手軽です。

スマートフォンとインターネットの最適プラン

スマートフォンとインターネットの利用料金は、現代の生活に不可欠なものですが、最適なプランを選ぶことで通信費を効果的に削減できます。

通信費の見直しに関する詳細なアドバイスです。

①通信量のチェック

まず、過去数か月の通信量を確認しましょう。どれだけのデータ通信や通話が必要かを把握することで、無駄な支払いを避けることができます。通信会社のウェブサイトやアプリから過去の利用履歴を確認できます。

②通話やメッセージの利用頻度

通話やメッセージの利用頻度も確認しましょう。通話が少なく、メッセージやチャットアプリを主に利用する場合、データ通信プランを重視することができます。

①複数のプロバイダ比較

現在の通信プロバイダだけでなく、他のプロバイダのプランも比較検討しましょう。料金体系、通信速度、カバレッジエリア、特典などを比較して、自分に合った最適なプランを見つけます。

②ファミリープランの検討

家族でスマートフォンやインターネットを利用する場合、ファミリープランがお得なことがあります。複数のラインを一つのプランで管理でき、合計料金が割引されることが多いです。

不要なオプションの解約

現在のプランに含まれるオプションサービスを見直しましょう。

例えば、ストリーミングサービスやモバイルホットスポットなど、利用していないオプションを解約することで、余計な支出を減らせます。

割引プログラムの利用

学生割引や社員割引など、通信会社が提供する割引プログラムを利用しましょう。

特に学生や企業の提携割引は、通信費を削減する有効な手段です。

料金比較アプリの活用

スマートフォンには、通信プランを比較し、最適な選択肢を提案してくれるアプリがあります。

これらのアプリを活用して、最適な通信プランを見つける手間を軽減しましょう。

オススメアプリ

これらの方法を組み合わせて、スマートフォンとインターネットの通信費を効果的に削減し、家計を節約しましょう。

通信費の見直しは、毎月の支出を減らし、賢く予算を立てる一助となります。

昨今では、格安スマホの性能も通信環境もかなり良くなり、大手キャリアから乗り換えるのがかなり有効な節約です。月々のスマホ代が20,000円→5,000円なんてことも実際にあります。

また、マンションによってはWi-Fiサービスをあらかじめ格安で利用できるので、事前にWi-Fi環境の整ったお部屋に引っ越すのもポイントです。

平均

月 7,153円(2021年 総務省統計局より)

30代 会社員の実例

(大手キャリア利用)

月 10,000円から15,000円程度

通信環境を整えるのが最適!

エンタメと趣味のコスト削減

一人暮らしにおいて、一人の時間が多いほど趣味やエンタメにお金を使ってしまいがちです。

節約効果は趣味の種類によりますが、結構無駄な支出が多いのがこの分野になります。

サブスクリプションサービスの見直し

サブスクリプションサービスは、エンターテイメントや趣味にかかるコストを増やす要因となることがあります。

賢く見直しを行い、節約のポイントを抑えましょう。

サブスクリプションとは…?

「サブスク」または「サブスクリプション」は、定期的に料金を支払って特定のサービスやコンテンツにアクセスできる仕組みを指します。

一般的に、顧客は月々または年々の基準で一定の金額を支払い、それに応じて特典や利用権を受けることができます。

主なサブスクリプションの例

①ストリーミングサービス: 映画、テレビ番組、音楽などのコンテンツにアクセスできるサービス。代表的なものにNetflix、Amazon Prime Video、Spotifyなどがあります。

②クラウドストレージ: オンラインでファイルやデータを保存・共有できるクラウドストレージサービス。Google Drive、Dropbox、Microsoft OneDriveなどが知られています。

③デジタルニュースサブスクリプション: ニュースや記事へのアクセスを提供するサービス。The New York Times、The Washington Postなどが有名です。

④アプリケーション: ソフトウェアやアプリケーションの利用権を提供するサービス。Microsoft 365(旧Office 365)、Adobe Creative Cloudなどが該当します。

⑤フィットネスサービス: オンラインでフィットネスクラスやトレーニングプログラムにアクセスできるサービス。例えばPeloton、Apple Fitness+などがあります。

⑥ゲームサブスクリプション: 複数のゲームにアクセスできるゲームサービス。Xbox Game Pass、PlayStation Nowなどが挙げられます。

登録サービスの整理

①利用サービスの洗い出し

まず、現在利用しているサブスクリプションサービスをリストアップしましょう。

音楽、動画、雑誌、ゲームなど、どのサービスを利用しているかを明確にします。

②必要なサービスの選定

リストアップしたサービスを検討し、本当に必要なものを選びます。

あまり利用しないサービスや、似たようなコンテンツを提供する複数のサービスを同時に購読している場合、一部を一時停止や解約することでコストを削減できます。

安い趣味と娯楽の提案

趣味や娯楽を楽しむために、高額な費用をかける必要はありません。

以下は、お金をかけずに楽しめる安い趣味の提案です。

アウトドアアクティビティ

自然散策

近くの公園、森林、自然保護区などでの自然散策は無料で楽しめます。新鮮な空気を吸いながら散歩をし、自然の美しさを堪能しましょう。仕事の疲れなどを癒せます。

野外ピクニック

ピクニックは楽しいアウトドアアクティビティで、友達や家族と一緒に食事を楽しむのに最適です。持ち寄りの食べ物を持参し、美しい景色の下で楽しんでみてください。

星座観察

星座観察は夜に無料で楽しめるアクティビティです。星座図を持参し、星空を眺めながら天体観測を楽しんでみてください。空気の澄んだ田舎に住む人には最適です。

無料の屋外コンサート

夏には多くの場所で無料の屋外コンサートが開催されます。音楽を楽しむために、地元のイベント情報をチェックしましょう。

>>140万件以上の割引が使い放題「駅探メンバーPass」今すぐ無料お試し

インドアアクティビティ

ホームワークアウト

YouTubeなどの無料のオンラインエクササイズ動画を活用して、家でワークアウトを行いましょう。ヨガ、ストレッチ、有酸素運動など、さまざまなオプションがあります。

読書と図書館利用

お金をかけずに本を読むことができます。地元の図書館を訪れて無料で本を借りるか、電子書籍を利用しましょう。夏場なども冷房が効いているため、自宅の電気代の節約にもなります。

家庭料理とレシピ試作

自炊を楽しんで新しいレシピを試してみることができます。家庭料理は楽しみながらお金を節約できる方法です。料理の腕が上がれば、外食も減り、グングン食費を節約できます。

オンライン学習

オンラインプラットフォームやYouTubeを活用して新しいスキルを学びましょう。プログラミング、言語学習、料理法など、多くの無料コースがあります。

これらのアクティビティは予算に優しく、楽しい時間を過ごす方法です。

一人暮らしの場合でも、無料で楽しめるアクティビティを見つけて、充実した生活を送りましょう。

中古品の賢い購入方法

新しいものを購入する代わりに、中古品を賢く購入することでコストを削減できます。

オンラインの中古市場

オンラインプラットフォームやアプリを活用して、中古品を探しましょう。

衣類、家電、家具など、多くのアイテムが中古で手に入ります。

価格を比較し、品質を確認することが大切です。

フリーマーケットやリサイクルショップ

地元のフリーマーケットやリサイクルショップで、手頃な価格でアイテムを見つけることができます。

環境にも配慮できる方法です。

多くの人が何かしらの定額制の動画サイトなどのサブスクに加入しています。

しかし、継続して利用している人はそこまで多くなく、課金だけされて利用されていないことが長期的にみると多いです。一度、1ヶ月以上利用していないサブスクは一度解約しましょう!

一人暮らしの貯蓄方法

一人暮らしは節約も大切ですが、貯蓄もかなり大切な要素です。

一人暮らしの貯蓄の大切さを理解することは、将来の安定と自由な生活を築くために極めて重要です

一人暮らしでは基本頼る人は、【自分】しかいません。

そのため貯蓄しておくことで、『何かあったとき』に役立ちます。

一人暮らしにおける貯蓄の大切さ

①緊急時への備え

人生には予測不可能な出来事がつきものです。急な医療費、車の修理、失業などの緊急事態に備えるために、緊急貯金が必要です。貯蓄があれば、これらの出費に対処でき、ストレスを軽減できます。

②将来の目標の実現

夢や目標を達成するためには資金が必要です。一人暮らしの間に貯金を積み立てることで、旅行、新しい家、子供の教育、リタイアメントなどの目標を実現できます。

③金融的な自立

貯金を積み立てることで、金融的な自立を築くことができます。自分の生活や家族を守る手段を持つことは、安心感と自己信頼を高めます。

④未来への投資

貯金は将来への投資です。貯金を通じて資産を増やし、将来の不測の事態に備えるだけでなく、リタイアメントなどの生活の質を向上させることができます。

⑤計画的な生活

貯蓄を習慣化することで、予算を立て、支出を管理する能力が高まります。計画的な生活は浪費を減らし、賢明な消費者としてのスキルを向上させます。

一人暮らしの貯蓄は、個人の成長と安定にとって欠かせないものです。将来を見据え、緊急時に備え、夢を追求するために、今から貯金を始めることをお勧めします。それは自分自身への最良の投資です。

貯蓄があるがうえに、思い切って嫌な仕事辞めて、新しい自分の道を進むこともできる。

それでは、その一人暮らしにおいてどのように貯蓄するのがBESTでしょうか?

自動引き落としの設定

貯蓄において、自動引き落としを利用するのが最善策です。

自動引き落としは、効率的な貯金の方法の一つです。

以下はそのメリットと設定方法の詳細です。

自動引き落としのメリットはこちら。

・貯蓄を忘れずに続けることができる

自動引き落としを設定すると、毎月指定した金額が自動的に貯金口座に振り込まれます。これにより、貯金を忘れずに着実に積み立てることができます。手動で貯金を行う場合よりも確実です。

・給料日と同期できる

自動引き落としを給料日に設定することができます。給与が入った直後に貯金額を引き落とすことで、収入がある時点ですぐに貯金を始めることができます。

・予算立てが容易

自動引き落としを設定すると、毎月の予算立てが簡単になります。指定した金額が貯金口座に移されるため、残りの収入を使って支出計画を立てることができます。

・誘惑からの保護

手動で貯金を行う場合、誘惑に負けてお金を使ってしまうことがあります。しかし、自動引き落としを設定しておけば、誘惑に負けることなく貯金を続けられます。

・貯金習慣の養成

自動引き落としを続けることで、貯金が習慣化されます。長期的な視野で貯金を積み立てることができ、将来の資産形成に貢献します。

総じて、自動引き落としは貯蓄を継続的に行うために非常に便利な方法であり、計画的な資産形成に貢献します。自動的にお金を貯金口座に移動させることで、将来の目標や緊急時の備えを効果的に達成できます。

収入があった時点で貯金が出来るため、忘れずに毎月貯蓄ができ、非常に便利です。

銀行口座の自動引き落としの設定方法

銀行口座から貯金口座に自動的に一定額を引き落とすよう設定します。

- 自分の銀行口座と貯金口座を持っている銀行にアプローチします。

- 貯金口座を開設または選択します。

- 自動引き落としの設定オプションを選び、引き落とし額と頻度を設定します。通常、月次引き落としが一般的です。

- 設定が完了したら、指定した日に自動的に貯金が行われます。

緊急貯金の開設

緊急貯金は、予期せぬ出費に備えるための重要な貯金です。

以下は緊急貯金の意義と設定方法の詳細です。

意義

- 予期せぬ出費への対応:突然の医療費や修理費など、予測できない支出に対応するための資金を確保します。

- ストレス軽減:緊急貯金があれば、予想外の支出によるストレスを軽減できます。

緊急口座の設定方法

緊急貯金専用の口座を開設し、毎月一定額を振り込むことで緊急時に使える資金を確保します。

- 銀行にアプローチし、緊急貯金専用の口座を開設します。通常、普通預金口座や貯蓄口座とは別に設定します。

- 自動引き落としを設定し、毎月の収入から一定額が自動的に緊急貯金口座に振り込まれます。

- 緊急の支出が発生した場合、この口座から必要な資金を引き出すことができます。

貯金目標の設定と達成戦略

貯金目標を設定し、それを達成するための戦略を考えることは、貯金を続けるための重要な要素です。

貯金目標の設定

- 具体的な目標

- 何のために貯金するのか、具体的な目標を設定しましょう。例えば、旅行、家の購入、教育費などです。

- 金額と期限

- 目標金額と達成期限を設定します。これに基づいて、毎月の貯金額を計算します。

達成戦略

- 予算の見直し

- 支出を見直し、貯金に回せる余裕資金を確保します。

- 自己制御

- 衝動買いを避け、無駄な出費を抑えるために自己制御を強化します。

投資の検討と注意点

投資は資産を増やす方法の一つとして検討できますが、注意が必要です。

以下は投資の検討と注意点の詳細です。

投資の検討

- リスクとリターンの理解

- 投資にはリスクが伴います。リスクとリターンのバランスを理解し、リスク許容度を考慮して投資先を選びます。

- 専門家の助言

- 投資に不慣れな場合、専門家のアドバイスを受けることが賢明です。金融アドバイザーや証券会社と協力しましょう。

- 分散投資

- 資産を複数の投資先に分散させることで、リスクを分散しましょう。株式、債券、不動産など異なる資産クラスに分散投資することが一般的です。

これらの貯蓄方法と戦略を組み合わせて、健全な財務状況を築くための計画を立てましょう。

一人暮らしに向いている投資法は、インデックス投資です。

その中でも人気のものが【つみたてNISA】です。

つみたてNISAとは…?

つみたてNISA(積立NISA)は、日本の節税制度で、個人がお金を投資して増やすための特別なアカウントです。このアカウントを使うと、投資から得たお金に対して、税金をほとんど払わなくて済むか、税金が軽くなります。これは将来の資産を築くためにとても役立ちます。

つみたてNISAにはいくつかのルールがあります。まず、毎年一定の金額までしかお金を入れられません。この上限は政府によって毎年設定されています。また、投資で得たお金を一定の期間(通常5年から20年)保持する必要があります。この期間内で得たお金は、税金がかかりません。

つみたてNISAのメリットは、将来のお金を守るために使えることです。例えば、リタイアメント(退職後の生活)の資金や大きな目標のためにお金を増やすのに役立ちます。そして、税金を軽くすることで、投資から得るお金を最大限に活用できます。

ただし、つみたてNISAには制限があるため、具体的な運用方法やルールについては、金融機関や証券会社の専門家に相談したり、詳細な情報を確認したりすることが大切です。

つみたてNISAは楽天証券が一番始めやすい!

貯蓄の継続性の大切さ

貯金を続けるためには、節約と貯蓄を習慣化することが不可欠です。

①毎月の予算立て

毎月の収入と支出を計画し、予算を立てましょう。これにより、支出を管理し、貯金のための余裕を確保できます。

②自動引き落としの設定

自動引き落としを設定すると、毎月一定額が貯金口座に移されます。これにより、貯金を忘れずに続けることができます。

③定期的なチェック

貯金口座と予算を定期的にチェックし、目標に向かって進んでいることを確認しましょう。習慣的な確認は貯蓄の継続性をサポートします。

毎日の生活でできる小さな変化の効果

毎日の生活で小さな変化を取り入れることでも、貯金を増やすことができます。

食事の外食を減らし、家で料理することで食費を節約できます。

電気代を節約するために、不要な照明を消す、エネルギー効率の良い家電を選ぶなどの創意工夫を取り入れましょう。

衝動買いを避け、必要のない品物を購入しないよう心がけましょう。

必要なものと欲しいものを区別することが大切です。

これらの変化を習慣にすることで、貯金額を着実に増やし、将来の安定と目標の達成に近づけます。

まとめ

一人暮らしの節約と貯蓄は、あなたの将来における安定と自由を築くために非常に重要です。

しっかりとした財政基盤を作ることは、将来に対するあなたの自信と安心感を高め、自由な生活を追求するための一歩です。

貯金目標を設定することは、あなたの財政計画の根幹です。

これにより、何のためにお金を貯めるのかが明確になり、それに向かって努力するモチベーションが湧きます。旅行、家の購入、教育費など、あなたの夢や目標を明確にしましょう。

そして、目標を達成するための戦略を練ることが重要です。

- 予算を立て

- 支出を見直し

- 無駄な出費を削減

- 貯金額を増やす努力

など、これらを絶対に怠らないでください。

自動引き落としを活用して、毎月の貯金を確実に実行しましょう。

また、緊急貯金を設けることで、予期せぬ出費に備えて安心感を持つことができます。

毎日の生活でも小さな変化を取り入れることが、貯金を助けるポイントです。

節約の工夫や創意工夫を通じて、支出を抑えることができます。お金を無駄にせず、計画的な支出を心がけましょう。

最後に、貯蓄の重要性を強調します。

貯金はあなたの未来への投資です。

将来の不測の事態に備えつつ、夢や目標に向かって進むために、今から積極的に行動しましょう。

計画的な貯蓄は、将来の安定と自由な生活を手に入れるための確かな手段です。